종이세금계산서를 잘못 발급한 경우 수정세금계산서를 발급하는 것이 원칙이나 거래 상대방과 합의하여 폐기하고 새로 세금계산서를 작성하는 관행이 있었습니다.

그러나 전자세금계산서 제도가 시행된 이후에는 한번 발급한 전자세금계산서는 취소할 수 없기 때문에 잘못 발급하였다면 수정세금계산서를 발급하여 바로잡아야 합니다.

오늘은 수정세금계산서 발급시 확인할 사항과 작성 방법에 대해 정리해보았습니다.

■ 수정세금계산서 발급 시 확인할 사항

작성연월일(사유발생일 or 당초 세금계산서 작성연월일), 금액(총액 or 순액), 발급건수(1장 or 2장), 수정신고·경정청구 여부

■ 수정사유별 작성방법(附令§59)

① 당초 공급한 재화가 환입된 경우

- 환입된 날을 작성연월일로 하여, 환입된 금액만을 (-)로 1장 발급

- 재화가 환입된 날이 속하는 달의 다음 달 10일까지 발급, 사유 발생일이 속하는 과세기간의 부가가치세 신고에 반영(수정신고 안함)

※ 부령 제54조 제1항 제3호에 의해 다음 달 10일까지 발급 가능

② 공급가액에 추가 또는 차감되는 금액이 발생한 경우

- 추가 또는 차감되는 금액이 발생한 날을 작성연월일로 하여, 추가 또는 차감되는 금액만을 (+)나 (-)로 기재하여 1장을 발급

- 세금계산서를 사유가 발생한 날이 속하는 다음 달 10일까지 발급하고, 사유 발생일이 속하는 과세기간의 부가가치세 신고에 반영(수정신고 안함)

※ 부령 제54조 제1항 제3호에 의해 다음 달 10일까지 발급 가능

③ 계약의 해제로 인하여 재화 또는 용역이 공급되지 않은 경우

- 당초 세금계산서 작성연월일을 작성연월일로 기재하여 부(-)로 1장을 발급

- 계약이 해제일이 속하는 달의 다음 달 10일까지 발급하고 신고기간 경과 후 계약이 해제된 경우 수정신고·경정청구 필요

※ 계약금, 중도금, 잔금지급 시 각각 세금계산서를 발급한 후 계약이 해제된 경우 총 3장의 수정세금계산서 발급

④ 내국신용장 등이 사후에 개설된 경우

- 재화 또는 용역을 공급한 후 공급시기가 속하는 과세기간 종료 후 20일 이내에 내국신용장이 개설되었거나 구매확인서가 발급된 경우 내국신용장 등이 개설된 때에

▶ 당초에 발급한 세금계산서의 내용대로 부(-)의 수정세금계산서 발급

▶ 당초 세금계산서 작성일자를 적고 비고란에 내국신용장 개설일 등을 부기하여 정(+)의 영세율세금계산서 발급

※ 당초 발급한 세금계산서가 예정신고분인 경우 수정신고나 경정청구가 원칙이나 확정신고에 반영가능(부가, 부가22601-1489,1990.11.14)

※ 일부만 내국신용장이 개설된 경우 일부 금액만에 대하여 수정세금계산서 가능

⑤ 필요적 기재사항 등(임의적 기재사항 포함)이 착오로 잘못 기재된 경우

- 당초 세금계산서 작성연월일을 작성연월일로 하여, 부(-)의 수정세금계산서와 정확한 정(+)의 수정세금계산서를 각 1매(총 2장) 발급하고 부가가치세 신고 후 사유 발생시 수정신고 또는 경정청구

※ 금액이 착오로 기재된 경우 착오기재된 금액만을 수정하는 것이 아니라 전체금액에 대하여 (-) 수정세금계산서 발급

※ 발급시기에 적법하게 세금계산서를 발급하지 아니한 경우 작성년월일 착오기재로 수정세금계산서를 발급할 수 없음

※ 당초부터 발급되어서는 안 되는 세금계산서를 발급한 경우(예: 위장·가공 세금계산서) 원칙적으로 수정세금계산서 발급 불가

⑥ 전자세금계산서를 착오로 이중발급한 경우(2011년 5월 중 시행예정)

- 당초 전자세금계산서 작성연월일을 작성연월일로 하여 부(-)로 1장을 발급

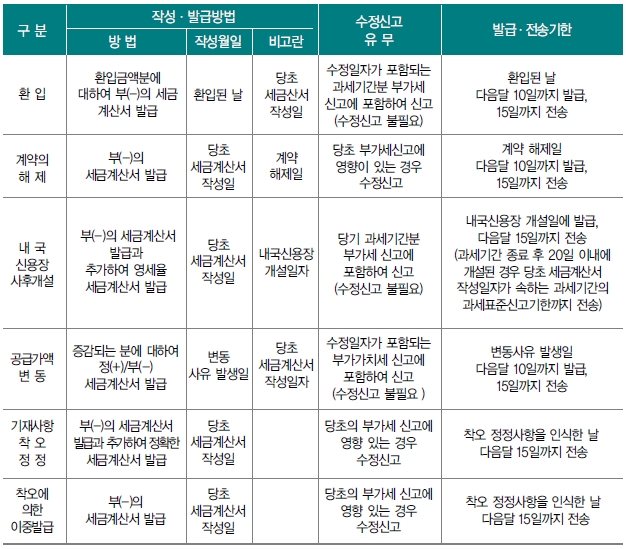

■ 수정세금계산서 발급사유 및 방법 요약

■ 수정세금계산서 기재사항 착오 사례

● 기재사항 착오에 해당되는 경우

- 부가가치세가 면제되는 재화 또는 용역의 공급에 대하여 착오로 세금계산서를 발급한 경우 (부가46015-334, 1994.2.21)

※ 과세분을 면세계산서 발급시에는 수정세금계산서를 발급할 수 없음 (부가46015-2405, 94.11.28)

- 사업자가 부가가치세가 면제되는 재화(귀 질의 경우 토지)를 제공하고 착오로 세금계산서를 발급하였을 경우에는 수정세금계산서를 발급하고 추가로 계산서를 발급할 수 있음 (부가46015-2192, 1996.10.21)

● 기재사항 착오에 해당되지 않는 경우

- 영세율 적용대상이 아닌 공급에 대하여 영세율 적용 세금계산서를 발급한 경우 (재소비46015-380, 2000.12.26)

※ 영세율 거래를 과세거래로 착오발급한 경우 수정세금계산서 발급가능 (제도46015-11102, 2001.5.15)

- 공급자가 공급받는 자를 달리하여 수정세금계산서를 발급할 수 없는 것으로 공급받는 자의 매입세액으로 공제할 수 없고, 수정세금계산서를 발급한 공급자의 경우 가산세 적용대상임 (서면인터넷 방문상담3팀-1065, 2006.06.09)

<출처: 국세청 블로그>

'부가세' 카테고리의 다른 글

| 간이과세자의 일반과세자 적용시기 (0) | 2011.10.05 |

|---|---|

| 매입세액공제를 받은 인테리어와 주방기기에 대한 폐업시 부가가치세 납부 (0) | 2011.10.05 |

| 과세유형별 사업자 유형별 부가가치세 신고시기와 납부시기 (0) | 2011.10.05 |

| 부가가치세의 조기환급과 일반환급 (0) | 2011.10.04 |

| 동물병원 수의사 과세사업자 전환에 따른 부가세 신고 (0) | 2011.10.04 |

| 통신판매업자의 사업자등록 및 부가가치세 신고 (0) | 2011.09.29 |

| 클레임과 세금계산서 (0) | 2011.09.27 |

| 포괄적 사업 양수도의 조건 (0) | 2011.09.27 |

| 사업용 신용카드 (0) | 2011.09.27 |

| 전자세금계산서 가산세 / 매입세액불공세 / 혜택 (1) | 2011.09.12 |